‘ক্ষুদ্রঋণ ব্যাংক অধ্যাদেশ’ নিয়ে এনজিও খাতের উদ্বেগ

সরকারের প্রস্তাবিত ‘ক্ষুদ্রঋণ ব্যাংক অধ্যাদেশ’ দেশের ক্ষুদ্রঋণ খাতের বাস্তবতা ও দীর্ঘদিনের অর্জনের সঙ্গে সামঞ্জস্যপূর্ণ নয় বলে আশঙ্কা প্রকাশ করেছেন এনজিও ও ক্ষুদ্রঋণ প্রতিষ্ঠানের শীর্ষ নির্বাহীরা। তাদের মতে, এই অধ্যাদেশ কার্যকর হলে দারিদ্র্য বিমোচন ও সামাজিক উন্নয়নে ক্ষুদ্রঋণ খাতের ইতিবাচক ভূমিকা ব্যাহত হতে পারে।

রোববার গণমাধ্যমে পাঠানো এক যৌথ বিবৃতিতে ব্র্যাক, আশা, বুরো বাংলাদেশ, টিএমএসএসসহ ১৭টি শীর্ষ ক্ষুদ্রঋণ প্রতিষ্ঠানের প্রধানরা বলেন, ক্ষুদ্রঋণ প্রতিষ্ঠান মূলত উন্নয়নভিত্তিক, অলাভজনক ও দরিদ্রবান্ধব ব্যবস্থা। বিপরীতে ব্যাংক একটি মুনাফাভিত্তিক কাঠামো। ক্ষুদ্রঋণ প্রতিষ্ঠানকে ব্যাংকে রূপান্তরের প্রস্তাব বাস্তবসম্মত নয় এবং এতে ‘মিশন ড্রিফট’-এর ঝুঁকি তৈরি হতে পারে। এর ফলে দরিদ্র জনগোষ্ঠী ধীরে ধীরে ক্ষুদ্রঋণ সেবা থেকে বঞ্চিত হওয়ার আশঙ্কা রয়েছে।

মূল উদ্বেগ:

- প্রস্তাবিত অধ্যাদেশে বিদ্যমান ক্ষুদ্রঋণ প্রতিষ্ঠানগুলো কীভাবে ব্যাংকে রূপান্তরিত হবে, তার কোনো স্পষ্ট রূপরেখা নেই।

- দেশি-বিদেশি ব্যক্তি ও করপোরেট বিনিয়োগকারীদের লাইসেন্স দেওয়ার সুযোগ তৈরি হলে অতিরিক্ত মুনাফালোভ, অনৈতিক চর্চা ও সুশাসন সংকট বাড়তে পারে।

- খেলাপি ঋণ, দুর্নীতি ও দুর্বল সুশাসনের মতো সমস্যা ক্ষুদ্রঋণ খাতে সংক্রমিত হওয়ার আশঙ্কা রয়েছে।

- ব্যক্তি মালিকানার ধারণা প্রবর্তিত হলে খাতের সামাজিক দায়বদ্ধতা দুর্বল হতে পারে।

অর্থ মন্ত্রণালয়ের আর্থিক প্রতিষ্ঠান বিভাগ জানিয়েছে, ক্ষুদ্রঋণ ব্যাংক কর্মসংস্থান সৃষ্টি ও দারিদ্র্য দূরীকরণে সামাজিক ব্যবসাপ্রতিষ্ঠান হিসেবে কাজ করবে। তবে এসব ব্যাংক পুঁজিবাজারে তালিকাভুক্ত হতে পারবে না। বিদ্যমান ক্ষুদ্রঋণ প্রতিষ্ঠানগুলো সদস্যদের কাছ থেকে সঞ্চয় নিতে পারে, কিন্তু সাধারণ মানুষের কাছ থেকে আমানত সংগ্রহ করতে পারে না। নতুন কাঠামোতে ক্ষুদ্রঋণ ব্যাংক সাধারণ মানুষের কাছ থেকেও আমানত সংগ্রহ করতে পারবে।

নির্বাহীরা বলেছেন, ক্ষুদ্রঋণ খাতের প্রকৃত চাহিদা প্রস্তাবিত ব্যাংক কাঠামোর সঙ্গে সামঞ্জস্যপূর্ণ নয়। বরং খাতের দক্ষতা ও সক্ষমতা বৃদ্ধির জন্য ইতোমধ্যে দেওয়া সংস্কার প্রস্তাবনা বাস্তবায়ন করলে দরিদ্র জনগোষ্ঠীর আর্থিক সেবাপ্রাপ্তি বাড়বে। তারা অধ্যাদেশ প্রণয়ন প্রক্রিয়া পুনর্বিবেচনার আহ্বান জানিয়েছেন এবং সংশ্লিষ্ট সব অংশীজনের সঙ্গে অর্থবহ আলোচনার মাধ্যমে পরবর্তী পদক্ষেপ নেওয়ার পরামর্শ দিয়েছেন।

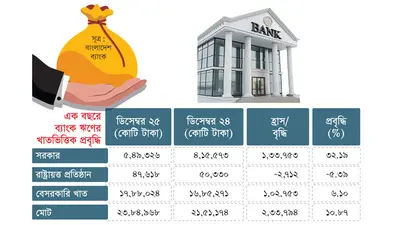

বাংলাদেশে বর্তমানে ৬৮৩টি ক্ষুদ্রঋণদাতা এনজিও রয়েছে। এসব প্রতিষ্ঠান থেকে ঋণ নিয়েছেন সোয়া ৩ কোটি সদস্য, যাদের মধ্যে প্রায় ৯১ শতাংশ নারী। এ পর্যন্ত প্রায় ২ লাখ ৬৪ হাজার কোটি টাকা ঋণ বিতরণ করা হয়েছে এবং সদস্যদের সঞ্চয় স্থিতি রয়েছে প্রায় ৬৭ হাজার কোটি টাকা।